Coraz więcej giełdowych firm płaci dywidendę

Choć sezon na dywidendy jeszcze się na dobre nie rozpoczął, to przy okazji publikacji wyników finansowych zarządy spółek składają deklaracje w kwestii zamiarów dzielenia się zyskiem z akcjonariuszami. Wszystko wskazuje na to, że ten rok będzie rekordowy, przynajmniej pod względem liczby firm płacących dywidendę.

W kończącym się sezonie publikacji wyników finansowych spółek giełdowych za czwarty kwartał i cały 2012 r., można było zauważyć trzy charakterystyczne zjawiska. Po pierwsze, w większości przypadków wyniki roczne były zbliżone do tych z 2011 r. (wyjątkiem są branże budowlana i deweloperska), zaś czwarty kwartał był z reguły gorszy niż analogiczny okres 2011 r., zarówno pod względem zysków, jak i przychodów. Pogorszenie sytuacji w ostatnich miesiącach roku jest złym prognostykiem na najbliższe kwartały i prawdopodobnie wskazuje na to, że wyniki firm za cały rok będą wyraźnie słabsze.

Druga cecha charakterystyczna to fakt, że w zdecydowanej większości przypadków spółki prezentowały wyniki lepsze niż prognozy i szacunki dokonywane przez analityków. Choć naszych ekspertów trudno posądzać o świadome przyjęcie maniery znanej z rynku amerykańskiego, polegającej na tym, że oczekiwania formułowane są na takim poziomie, by były łatwe do spełnienia, to jednak powszechność tego zjawiska zwraca uwagę. Podobnie jak to, że inwestorzy na ogół brali za dobrą monetę fakt przekroczenia prognoz, mniejszą wagę przykładając do porównania wyników z dokonaniami z analogicznego okresu poprzedniego. I w większości przypadków, gdy wyniki były lepsze od prognoz, mieliśmy do czynienia z pozytywną reakcją w postaci wzrostu kursów akcji. Inna rzecz, że tego typu zjawiska były wyjątkowo rzadkie w gronie największych spółek, wchodzących w skład WIG20, a znacznie częściej miały miejsce w przypadku firm średnich i małych.

Trzeci wreszcie rys specyficzny, to liczne deklaracje zarządów firm, dotyczące propozycji podziału zysków, najczęściej bardzo konkretne i dokładnie sprecyzowane liczbowo. Choć jeszcze zbyt wcześnie na precyzyjne podsumowania, można odnieść wrażenie, że ten rok będzie rekordowy, przynajmniej pod względem liczy spółek, które podzielą się zyskami z akcjonariuszami. Można przypuszczać, że to efekt trzech czynników: zwiększającej się „mody” na wypłatę dywidend, dobrych wyników spółek za 2012 r. i niezłej kondycji finansowej, przy jednoczesnym wstrzymaniu planów inwestycyjnych w związku z pogarszającą się sytuacją w gospodarce oraz poczucia, że warto się dzielić zyskiem, dopóki jest czym, bo w przyszłym roku może być gorzej.

Jeśli dobrze się przyjrzeć, coraz bardziej powszechna tendencja do dzielenia się przez spółki zyskami z akcjonariuszami, widoczna szczególnie mocno w ubiegłym roku, głównie za sprawą skarbu państwa, chętnie korzystającego z wyników kontrolowanych przez siebie dużych firm, ma już na naszym rynku nieco dłuższą tradycję. Dzięki budżetowym potrzebom państwa od kilku lat rośnie wartość wypłacanych dywidend, jednak także od kilku lat widoczne jest też zjawisko wzrostu liczby mniejszych firm, kontrolowanych przez prywatnych inwestorów, które niejednokrotnie systematycznie płacą dywidendę, często niezależnie od koniunktury. W 2008 r., a więc w szczycie gospodarczego boomu, na taki krok zdecydowało się 118 spółek. W następnych dwóch latach ta liczba zmniejszyła się do 103-107 firm. W 2011 r. było ich już 146 , a w 2012 r. ich liczba wzrosła do 175. To prawie jedna trzecia wszystkich notowanych na warszawskim parkiecie spółek. Prawdopodobnie w tym roku ten rekord zostanie pobity. Spora część spółek chętnie dzielących się zyskiem robi to systematycznie, co wskazuje, że mają jasno określoną i stabilną politykę dywidendową. Ze statystyk wynika, że 33 spółki dywidendę wypłacały co rok przez pięć kolejnych lat, a aż 71 robi to od trzech kolejnych lat. Zwiększa się też systematycznie stopa dywidend. Do 2006 r. ten parametr miał w kalkulacjach inwestorów marginalne znaczenie, nie przekraczał bowiem 2 proc., a w pierwszych kilku latach funkcjonowania naszego parkietu wynosił niewiele ponad 1 proc. Od kilku lat systematycznie rośnie, sięgając średnio 2,9-3,7 proc. W przypadku sporej części spółek wynosi od 7 do kilkunastu procent, konkurując z najlepszymi propozycjami inwestycyjnymi, nie mówiąc już o lokatach bankowych. Pod tym względem staramy się więc coraz bardziej dorównywać światowym standardom.

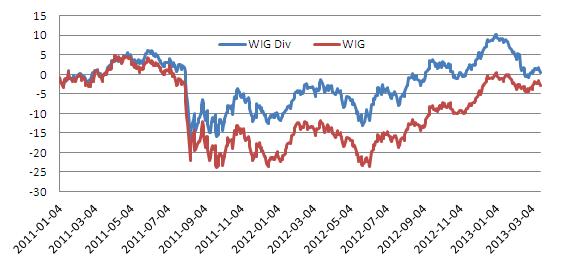

Dynamika zmian WIG Div i WIG*

*punktem odniesienia jest wartość indeksów z 3 stycznia 2011 r. Źródło: Stooq.pl.

Te zjawiska mają swoje coraz bardziej wyraźne odzwierciedlenie w rynkowych wycenach spółek oraz zachowaniu się kursów ich akcji. Widać to porównując giełdowe wskaźniki z wprowadzonym nieco ponad dwa lata temu indeksem WIG Dividend, grupującym 30 spółek systematycznie płacących dywidendę. Od połowy 2011 r. charakteryzuje się on systematycznie osiąganą przewagą stopy zwrotu na d indeksem szerokiego rynku (oba wskaźniki, w odróżnieniu do WIG20, są indeksami dochodowymi, czyli uwzględniającymi wysokość wypłacanych dywidend, co czyni je w pełni porównywalnymi między sobą), sięgającą w różnych okresach od kilku do nawet kilkunastu punktów procentowych. Dla przykładu, na początku stycznia 2013 r. WIG Div był o 10 proc. wyżej niż dwa lata temu, podczas gdy WIG w tym czasie wzrósł o 0,5 proc. Po spadkach z ostatnich tygodni sytuacja dywidendowego wskaźnika uległa zdecydowanemu pogorszeniu. Był to jednak przede wszystkim efekt załamania się notowań Telekomunikacji Polskiej, spowodowanego w głównej mierze odejściem od dotychczasowej polityki dywidendowej oraz spadkiem kursu walorów KGHM, gdzie stopa dywidendy będzie znacznie mniejsza niż przed rokiem, na co istotny wpływ ma wprowadzenie podatku od kopalin. I tak jednak WIG Div jest ciągle minimalnie nad kreską, podczas gdy WIG traci niemal 3 proc. W ciągu roku dywidendowy indeks powinien kontynuować bardziej wyraźną przewagę nad pozostałymi wskaźnikami, odzwierciedlając atrakcyjność inwestycyjną spółek dzielących się zyskiem z akcjonariuszami.

Roman Przasnyski, Open Finance

Newsletter

Newsletter

Była pogodynka TVP w nowej stacji

Była pogodynka TVP w nowej stacji  Miliony dla TV Republika z fundacji. Sakiewicz tłumaczy

Miliony dla TV Republika z fundacji. Sakiewicz tłumaczy  Startuje nowy kanał publicystyczny. Zastąpi stację narodowców

Startuje nowy kanał publicystyczny. Zastąpi stację narodowców  wPolsce24 apeluje do widzów o wpłaty. Michał Adamczyk: pomóżcie nam

wPolsce24 apeluje do widzów o wpłaty. Michał Adamczyk: pomóżcie nam  KRRiT opublikowała koncesję nowego kanału. Co w ramówce?

KRRiT opublikowała koncesję nowego kanału. Co w ramówce?

Dołącz do dyskusji: Coraz więcej giełdowych firm płaci dywidendę