Commerzbank planuje sprzedaż mBanku. "To jedna z najmocniejszych marek bankowych na rynku"

Commerzbank, właściciel mBanku, w przyjętej właśnie strategii właśnie zapowiedział jego sprzedaż. - To jedna z najmocniejszych marek bankowych na rynku. Stawiałbym mBank wśród trzech-czterech najsprawniej działających polskich banków - komentuje dla portalu Wirtualnemedia.pl Maciej Samcik, szef serwisu Subiektywniefinansach.pl.

W strategii „Commerzbank 5.0” zapisano głęboką restrukturyzację i redukcję kosztów. Na drugim planie bank stawia na cyfryzację. Koszt przeprowadzenia zmian oszacowano na 1,6 mld euro. Bank ogłosił oficjalnie, że część tych pieniędzy pochodzić ma ze sprzedaży mBanku, którego posiada 69,33 procent akcji.

- Już od kilku lat mówiło się, że mBank może zostać wystawiony na sprzedaż przez niemiecki Commerzbank. Z jednej strony Niemcy potrzebują pieniędzy, bo ich rentowność na rodzimym rynku wciąż spada, a z drugiej - w żaden inny sposób nie są w stanie wycisnąć tych pieniędzy z mBanku, bo polski nadzór nie pozwala mu wypłacać dywidendy. A przy sprzedaży do wzięcia jest 2-2,5 mld euro - komentuje Maciej Samcik dziennikarz ekonomiczny, szef Subiektywnieofinansach.pl.

„mBank to jedna z najmocniejszych marek bankowych”

Jak podał „Puls Biznesu”, Commerzbank zakłada, że po sprzedaży zatrzyma portfel problematycznych kredytów hipotecznych o wartości prawie 17 mld zł. - To trochę paradoks, że Commerzbank sprzedaje mBank, czyli jeden z najbardziej cyfrowych i technologicznie rozwiniętych banków na polskim rynku (znacznie lepszym pod tym względem niż niemiecki), aby przyśpieszyć rozwój cyfrowy - skomentował na Twitterze Maciej Rudke, dziennikarz ekonomiczny „Parkieru”.

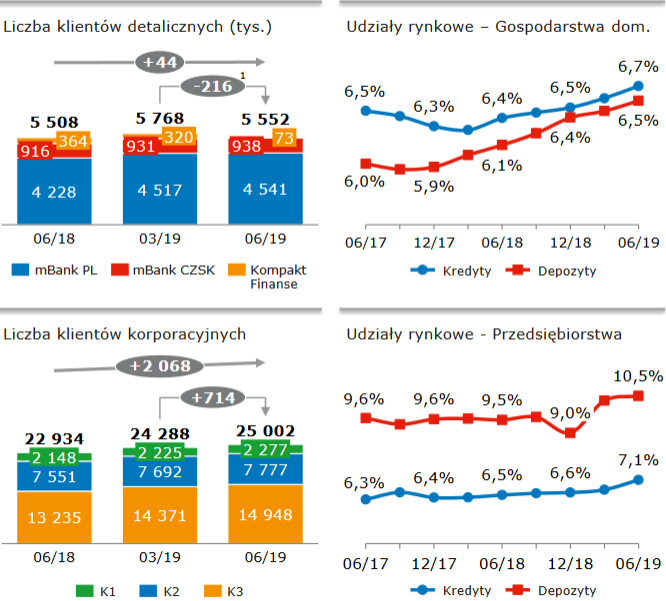

- To jedna z najmocniejszych marek bankowych na rynku. Ma 7-8 proc. udziału w kredytach i depozytach, niezwykle solidny i spójny wizerunek i nowoczesne systemy informatyczne, dzięki którym pozycjonuje się od kilku lat jako "ikona mobilności". Stawiałbym mBank wśród trzech-czterech najsprawniej działających polskich banków - mówi nam Samcik.

To trochę paradoks, że #Commerzbank sprzedaje #mBank, czyli jeden z najbardziej cyfrowych i technologicznie rozwiniętych banków na polskim rynku (znacznie lepszym pod tym względem niż niemiecki), aby przyśpieszyć rozwój cyfrowy. 🙃

— Maciej Rudke (@MaciejRudke) September 27, 2019

W pierwszej połowie br. grupa kapitałowa mBank zanotowała 2,46 mld zł wpływów z odsetek (wobec 2,15 mld zł rok wcześniej), a jej przychody z tytułu opłat i prowizji zmalały w skali roku z 829,2 do 813,1 mln zł. Zysk operacyjny zmniejszył się z 1,15 mld zł do 968,1 mln zł, a zysk netto przypadający akcjonariuszom mBanku - z 705,9 do 495,6 mln zł.

W skali roku portfel kredytowy grupy mBank wzrósł z 92,65 do 103,65 mld zł, a depozyty klientów z 97,79 do 110,34 mld zł. Na koniec czerwca grupa miała 5,55 mln klientów indywidualnych i 25 tys. korporacyjnych, wobec odpowiednio 5,51 mln i 22,9 tys. rok wcześniej.

Kto kupi mBank? PFR na razie nie jest zainteresowany

Na razie nie wiadomo, kto mógłby kupić mBank. Głos w tej sprawie zabrał na Twitterze Paweł Borys, prezes Polskiego Funduszu Rozwoju (instytucja ta brała udział w repolonizacji Banku Pekao SA). Przekazał, że Fundusz nie rozważa kupna mBanku. - Informuję, że Grupa PFR nie prowadzi żadnych analiz, ani rozmów na temat ewentualnych przejęć instytucji finansowych. Przepraszam, że muszę rozczarować, bo zapewne byłby to świetny news - napisał.

W związku z licznymi pytaniami dziennikarzy i inwestorów o @mBankpl, informuje, że @Grupa_PFR nie prowadzi żadnych analiz, ani rozmów na temat ewentualnych przejęć instytucji finansowych. Przepraszam, że muszę rozczarować, bo zapewne byłby to świetny news https://t.co/8dDvpsjBLJ

— Paweł Borys (@PawelBorys_) September 20, 2019

Zdaniem Macieja Samcika z punktu widzenia klientów byłoby lepiej, gdyby mBank kupił gracz nieobecny na polskim rynku. - Wtedy prawdopodobnie nie byłoby wielu zmian, ani w ofercie, ani w sposobie działania banku. Być może nawet obyłoby się bez rebrandingu. Żaden rozsądny zagraniczny nabywca nie będzie wykręcał śrubek z dobrze działającej maszyny - analizuje.

Drugą opcją - zdaniem dziennikarza - byłoby przejęcie mBanku przez którąś z dużych zagranicznych grup bankowych obecnych na polskim rynku, zaś trzecią - repolonizacja, czyli zakup banku przez konsorcjum Polskiego Funduszu Rozwoju i któregoś z wielkich państwowych banków: PKO BP lub Pekao.

- Ta ostatnia opcja byłaby najbardziej ryzykowną z punktu widzenia klientów i samego mBanku. Niewykluczone, że trzeba byłoby go podzielić ze względów antymonopolowych, a jak taką operacją można zniszczyć dobry bank pokazał przed laty podział BPH. Kto jeszcze pamięta, że to był trzeci największy i najszybciej rosnący bank w Polsce? - zastanawia się szef Subiektywnieofinansach.pl.

Dwie trzecie sektora bankowego może w polskich rękach

Możliwa repolonizacja mBanku spowodowałaby, że blisko dwie trzecie sektora bankowego byłaby w rękach krajowego kapitału. - I to nie jest nic dziwnego: we Francji, czy Niemczech ten odsetek sięga 80 proc. Kłopot w tym, że tutaj byłby to kapitał państwowy, de facto jeden właściciel, którego cele - zwłaszcza w czasie kryzysów finansowych - nie muszą być zgodne z celami komercyjnej instytucji finansowej. I to się może zemścić - uważa Maciej Samcik.

Biuro prasowe Banku Pekao poinformowało, że nie prowadzi obecnie żadnych projektów „o charakterze przejęć w sektorze bankowym". Komentarza odmówiło także biuro prasowe PKO BP. - Jak zawsze w przypadku pytań o zainteresowanie przejęciami konkretnych spółek, nie udzielamy komentarza - napisano.

Newsletter

Newsletter

Takiego serialu w Polsce jeszcze nie było. Twórczyni „Matek pingwinów” tłumaczy pomysł

Takiego serialu w Polsce jeszcze nie było. Twórczyni „Matek pingwinów” tłumaczy pomysł  Znany kanał znika z pozycji orbitalnej Polsat Box i Canal+

Znany kanał znika z pozycji orbitalnej Polsat Box i Canal+  Auchan testuje nową sieć sklepów. Powalczy z Biedronką i Lidlem

Auchan testuje nową sieć sklepów. Powalczy z Biedronką i Lidlem  Stacja Canal+ Polska zmieni nazwę? "Rozważamy rebranding"

Stacja Canal+ Polska zmieni nazwę? "Rozważamy rebranding"  Dziennikarz Canal+ Sport przeprasza za żart. „Totalnie głupie, bezmyślne”

Dziennikarz Canal+ Sport przeprasza za żart. „Totalnie głupie, bezmyślne”

Dołącz do dyskusji: Commerzbank planuje sprzedaż mBanku. "To jedna z najmocniejszych marek bankowych na rynku"